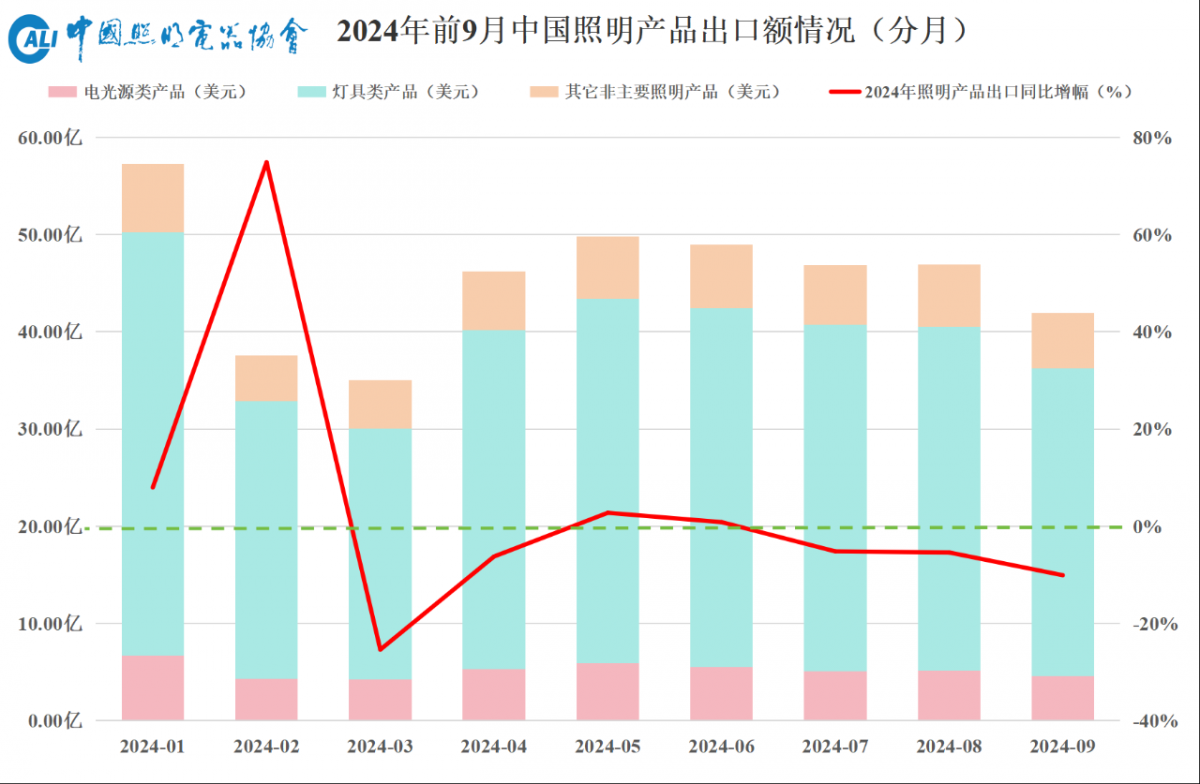

2024年前9月,在全球经济复苏放缓,全球制造业景气度持续走弱的背景下,外部环境变化带来的不利影响增多,国内有效需求依然不足,我国经济持续回升向好仍面临诸多困难挑战,照明行业外需恢复的压力有所增加,行业出口有所放缓。据海关数据分析,9月我国照明产品出口额约42亿美元,同比下滑10%,较今年8月出口增速下降5个百分点,位于今年以来单月出口额降幅第二位置。

分月来看,1-2月延续2023年11月以来的回暖势头,出口整体起步平稳;3-4月受去年同期高基数拖累,有所下滑;5-6月,由于全球市场需求温和回暖,制造业景气进一步回升,出口额增速持续回暖。7-9月,我国照明出口增速有所放缓。

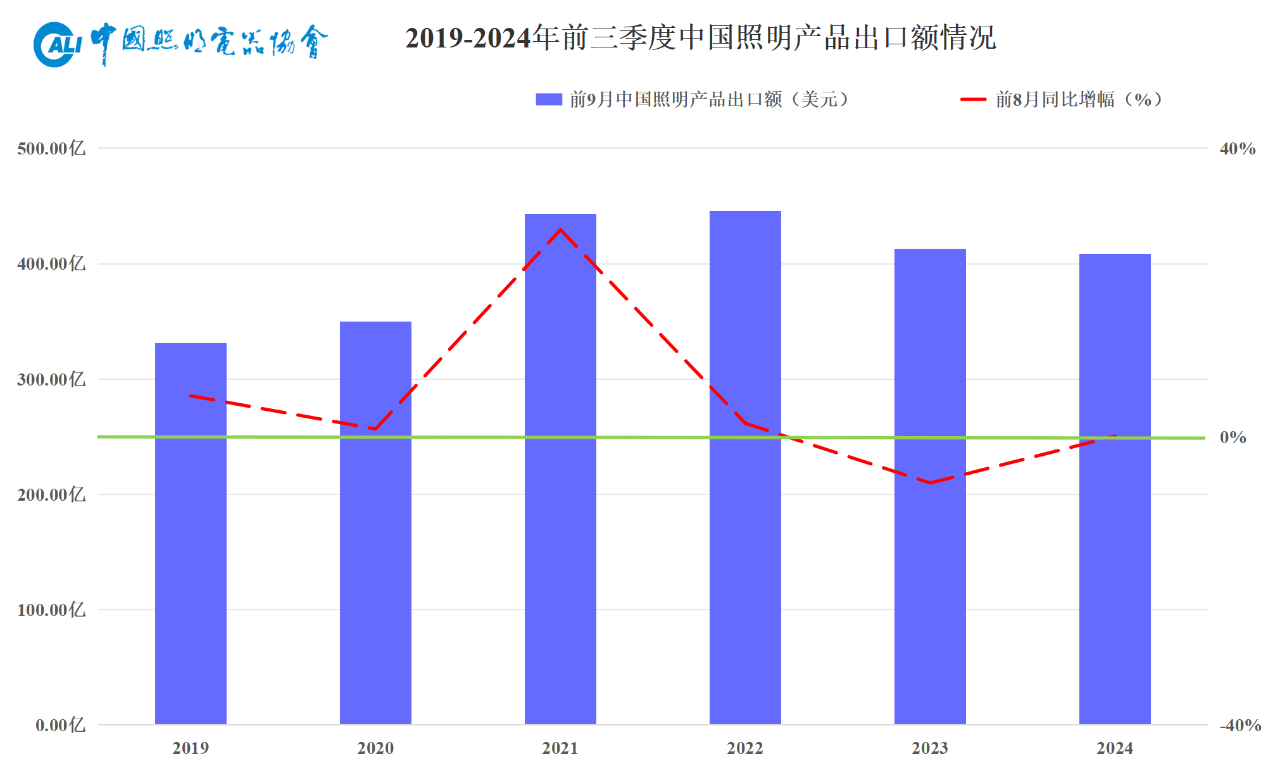

今年前三季度,我国照明产品出口总额约410亿美元,同比下降1.1%,约占机电产品出口额比重3%。

410亿美元

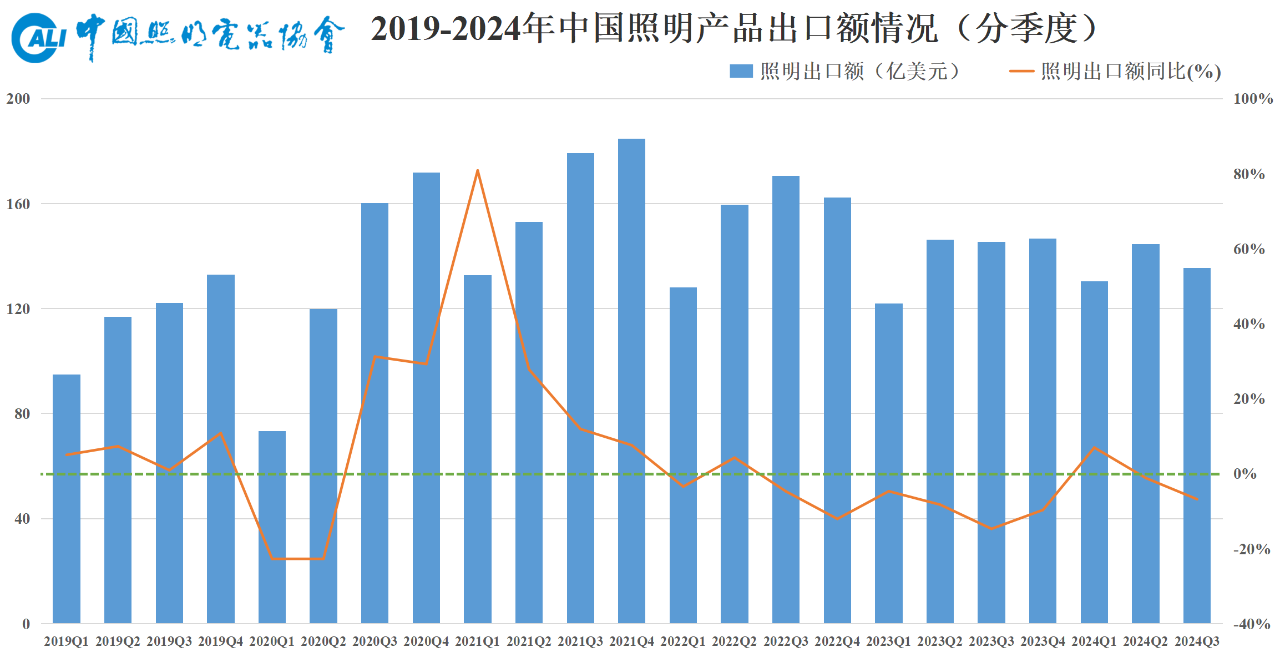

整体来看,今年前三季度我国照明产品累计出口额保持了较高的规模,较疫情前的2019年出口额同比增长23%,与前8月相比下降1个百分点。分季度来看,我国照明行业出口额在一季度增速有所回暖,二季度有所放缓,三季度出口增速进一步承压。

70%+310亿美元

1、86亿只出口量,LED电光源产品出口量持续走高

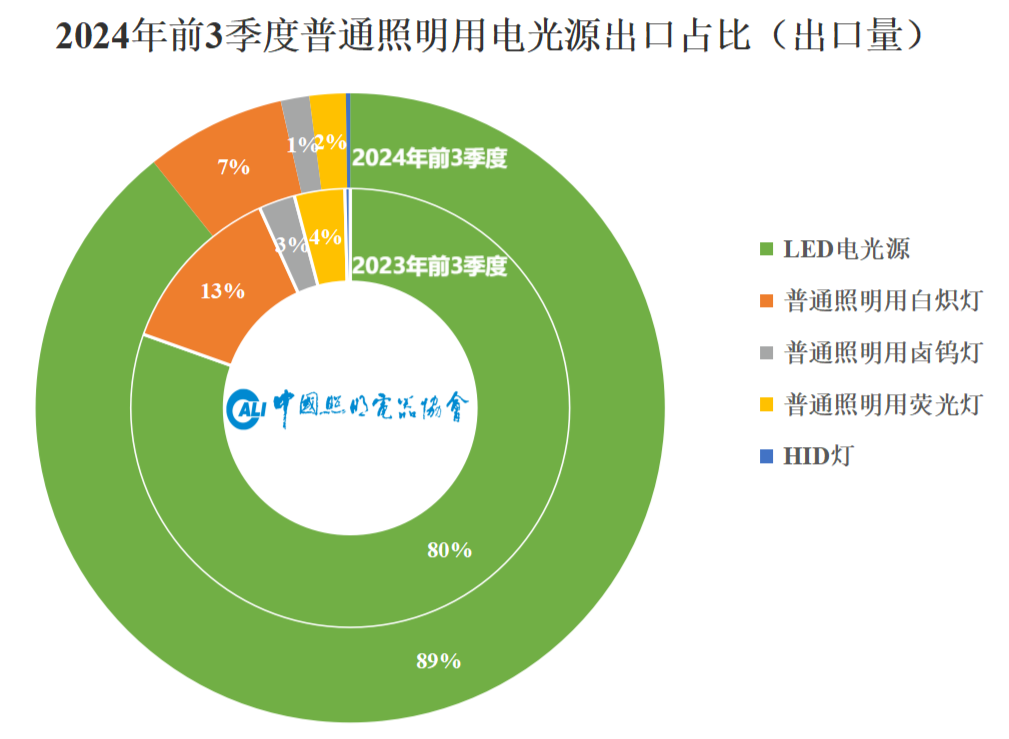

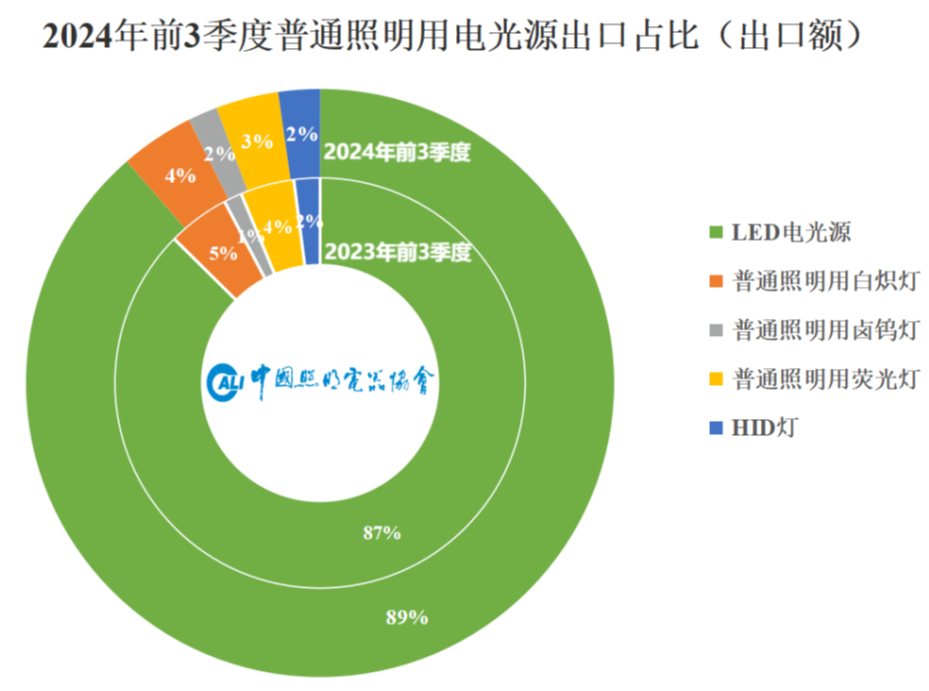

前三季度,我国LED电光源产品(LED灯泡、LED灯管、LED模块)出口量持续走高,约86亿支,同比上升约70%;占我国普通照明用电光源出口量的89%,较去年同期上升9个百分点,对比疫情前的2019年上升28个百分点。我国LED电光源产品中出口量增长最快的产品是LED模块产品。前9月,我国LED模块出口量37亿只,同比增长约508%,创该产品海关统计以来的最好成绩。另外,由于荧光灯等高耗能传统电光源产品加速淘汰,海外市场加强了对我国LED球泡产品的进口。1-9月,我国LED球泡产品出口量约45亿只,同比增长14%。

前3季度,我国LED电光源产品出口额约35亿美元,同比下降10%,占我国普通照明用电光源出口总额89%,对比2023年上升2个百分点,对比疫情前的2019年上升10个百分点。白炽灯、荧光灯、卤钨灯等传统普通照明用电光源产品出口额约4.5亿美元,同比下降20%,占我国普通照明用电光源出口额11%,较2023年下降1个百分点,对比疫情前的2019年下降10个百分点。

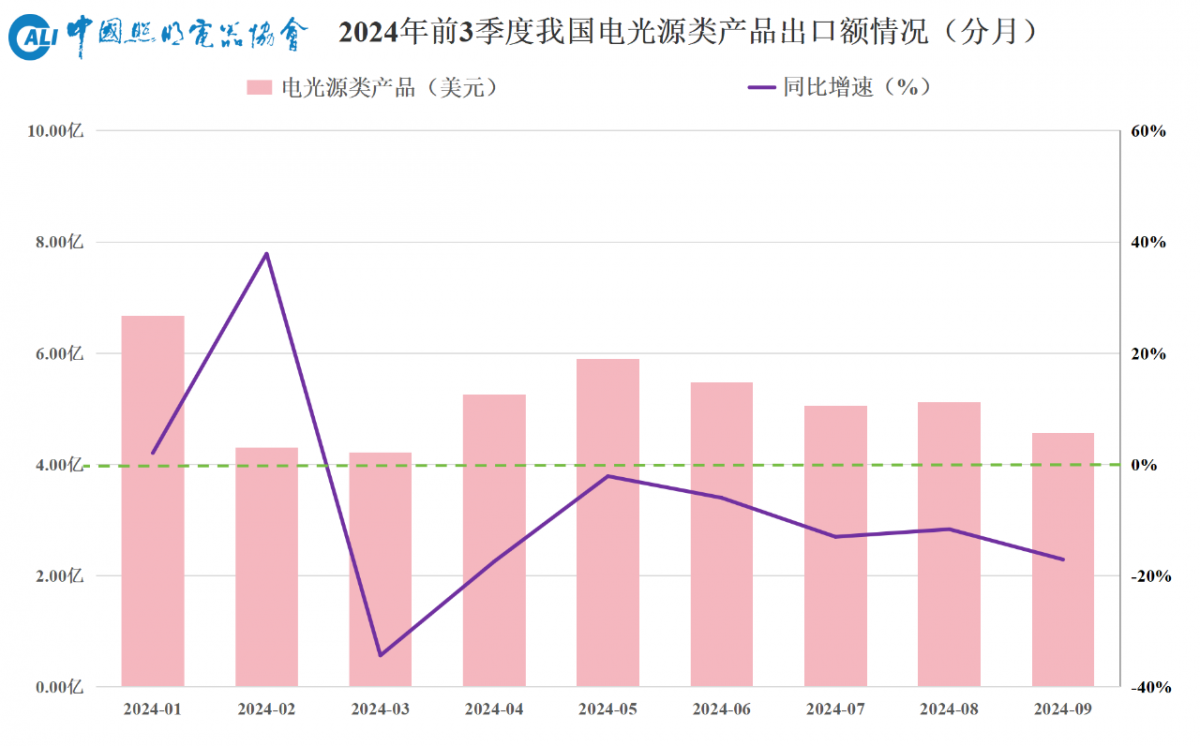

分月看,除1、2和5月出口额正增长外,前3季度我国电光源出口额在其余月份均为负增长,趋势与我国照明出口整体趋势类似。

目前,我国电光源产品出口量和规上企业生产量存在一定差距。一是规上企业加速调整生产结构。由于灯具等照明产品附加值较高,多数规上企业逐步提升灯具产品的生产比例,降低电光源产品生产。但从出口来看,全球市场对我国电光源照明产品的需求没有减弱,因此电光源产品的出口生产订单逐渐从大中型企业向小微企业扩散。二是海关统计基数的扩大。2022年海关将“发光二极管(LED)模块”等产品纳入到电光源系列海关编码之中,扩大了电光源出口的统计基数。加之,“发光二极管(LED)模块”等产品出口的高增速带动了电光源出口量整体上行。

2、出口额占比75%,我国灯具对行业出口支撑作用明显

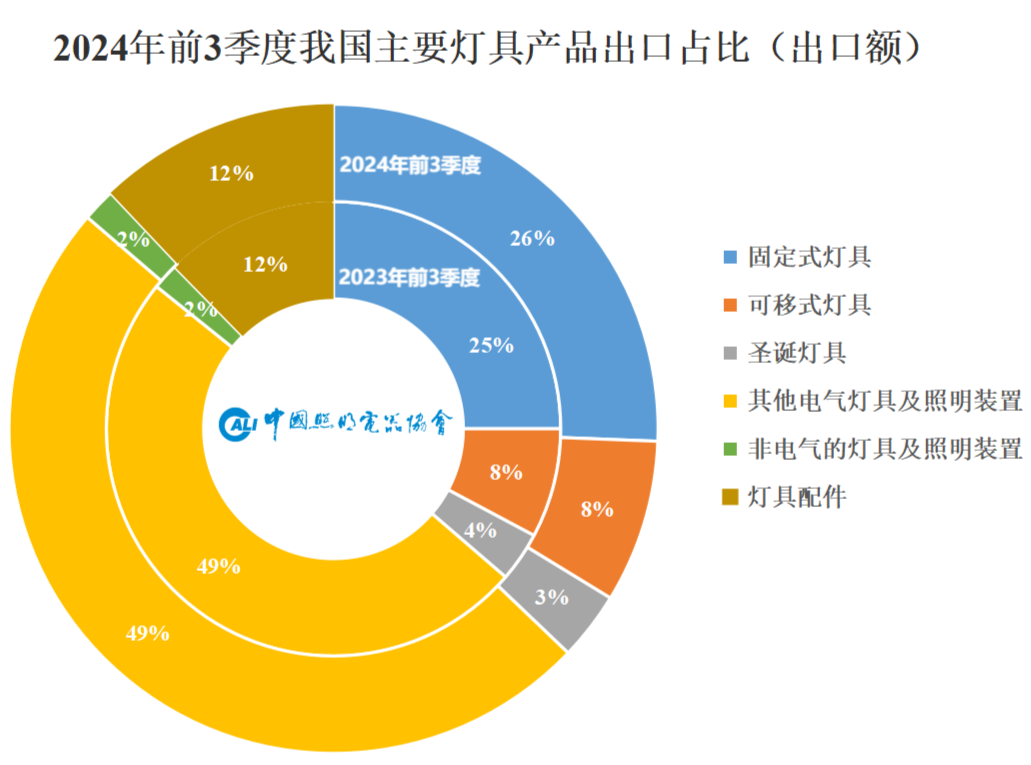

从我国照明产品出口种类来看,今年1-9月我国灯具类产品出口额约310亿美元,同比下降约1%,占我国照明行业出口总额76%,对比疫情前的2019年上升5个百分点。我国电光源类产品出口额约46亿美元,同比下降约10%,占我国照明行业出口总额11%,较2023年下降1个百分点,对比疫情前的2019年下降6个百分点;其他非主要类出口额约54亿美元,同比增长5.6%,占我国照明行业出口总额13%,较2023年提升1个百分点,对比疫情前的2019年上升1个百分点。固定式灯具、可移式灯具、光伏的且设计为仅使用发光二极管(LED)光源的其他电灯及照明装置等灯具产品的出口趋势持续增长,出口额和出口量保持增长。

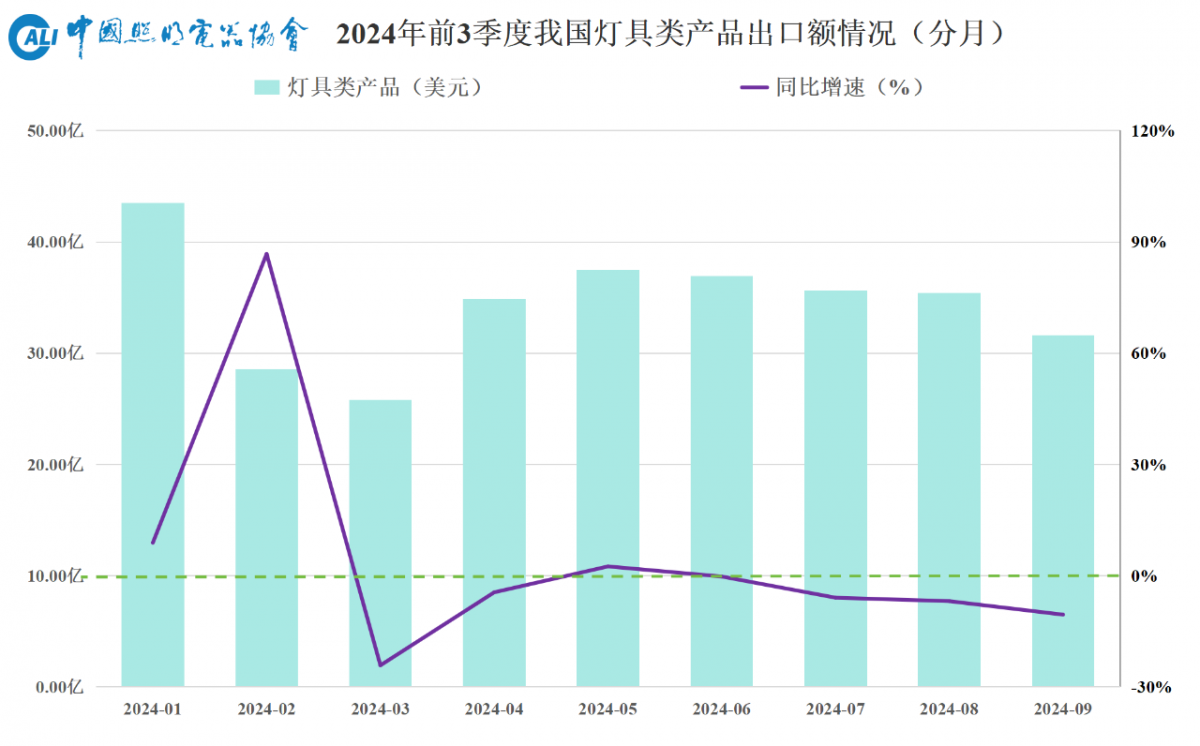

分月看,我国灯具相关产品出口额趋势与我国照明出口基本趋同,其出口额增速降幅低于电光源产品。

97%

1-9月,我国照明全部59个税号的出口产品中,约81%的产品出口均价出现不同幅度的下降,与前8月持平。这些出口均价下滑的产品的出口额约占我国照明产品出口总额97%。其中,22个税号的照明产品出口均价降幅较前8月有所扩大,且多数属于电光源产品。

负1% vs 正2%

前3季度,欧美市场对我国照明产品进口与去年基本持平,“一带一路”沿线市场为我国照明外贸提供了新的支撑。1-9月,我国输欧美照明产品出口额约203亿美元,同比降幅约1%,较前8月扩大0.4个百分点,比重保持在总额的50%。前9月,我国照明产品对“一带一路”沿线国家出口约180亿美元,同比增长2%,占我国照明产品出口总额44%,较2023年同期提升1个百分点。

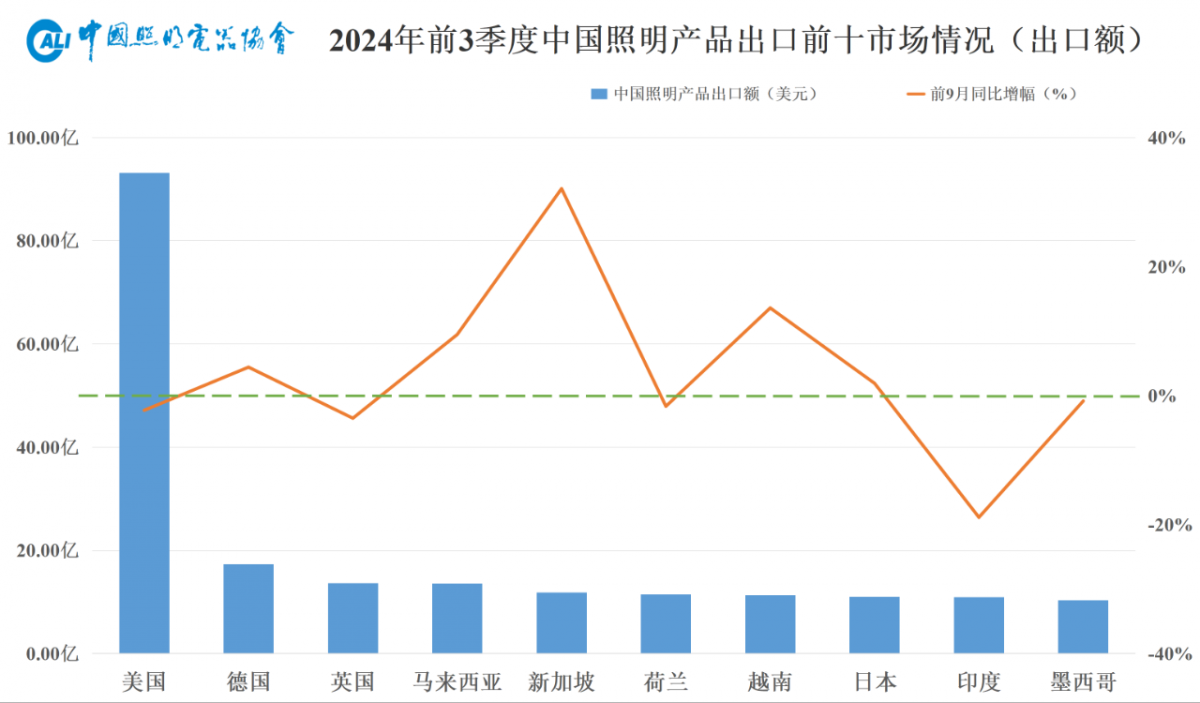

从单一出口目的地来看,1-9月我国照明产品出口额排名前十的市场分别是:美国、德国、英国、马来西亚、新加坡、荷兰、越南、日本、印度和墨西哥,出口额约205亿美元,同比增长0.4%;约占我国照明出口额50%,较2023年同期高0.7个百分点。其中,马来西亚、新加坡、越南等“一带一路”市场对我国照明产品的需求进一步提升,出口额保持明显增长态势。美国、英国、荷兰等发达国家对我国照明产品进口增速处于下行区间,降幅在2%-4%之间,与前8月基本一致。德国、日本等发达国家进口持续增加,其累计进口额同比增速分别为4%和2%。与前8月相比,墨西哥挤掉泰国今年以来首次进入我国照明产品出口前十市场。

美国、欧盟分别是我国照明产品前二进口额最多的贸易伙伴,进口额分别为93亿美元,76亿美元,其中美国进口同比下降2.3%,欧盟进口增长1.6%。

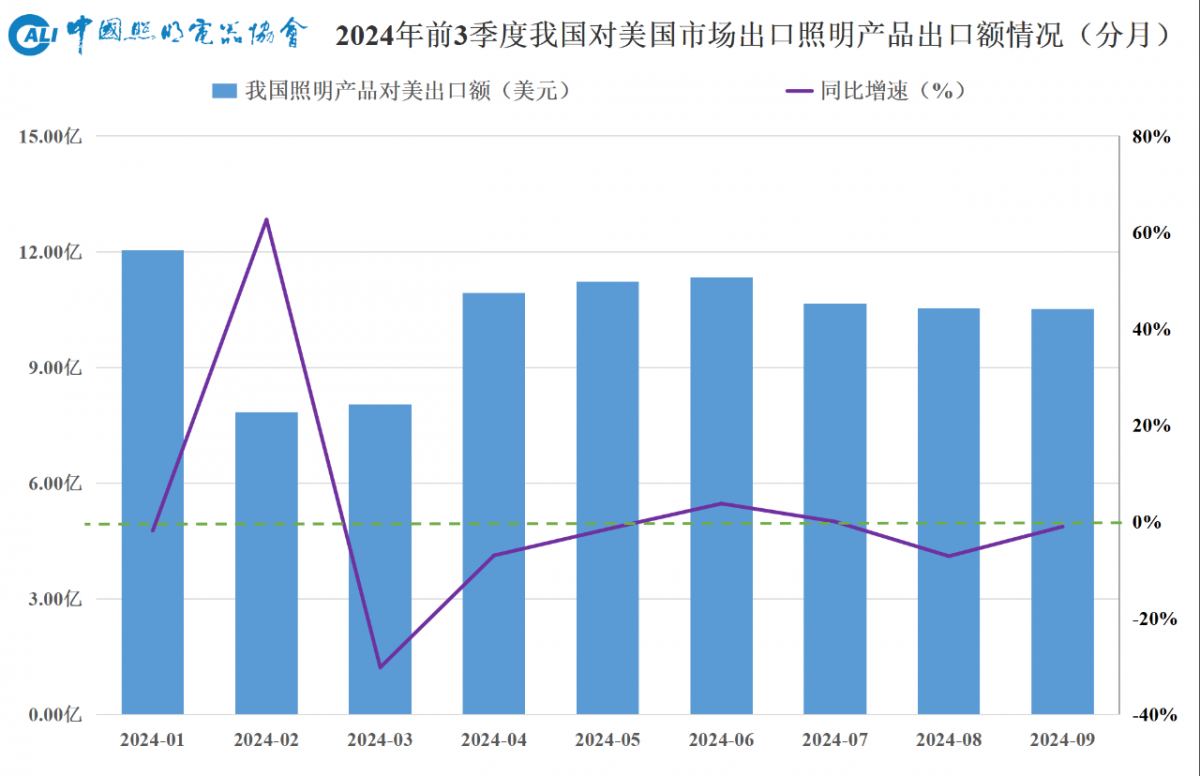

(一)美国市场

美国是我国照明产品出口最大的单一市场,今年前9月出口到美国市场的我国照明产品金额约93亿美元,占我国照明出口额23%,同比下滑约2%。其中,电光源相关产品出口额约10亿美金,同比下降11%;灯具相关产品出口额约69亿美金,同比下降约2%。分月看,除2、6、7月外,前9月美国市场处于下行区间。

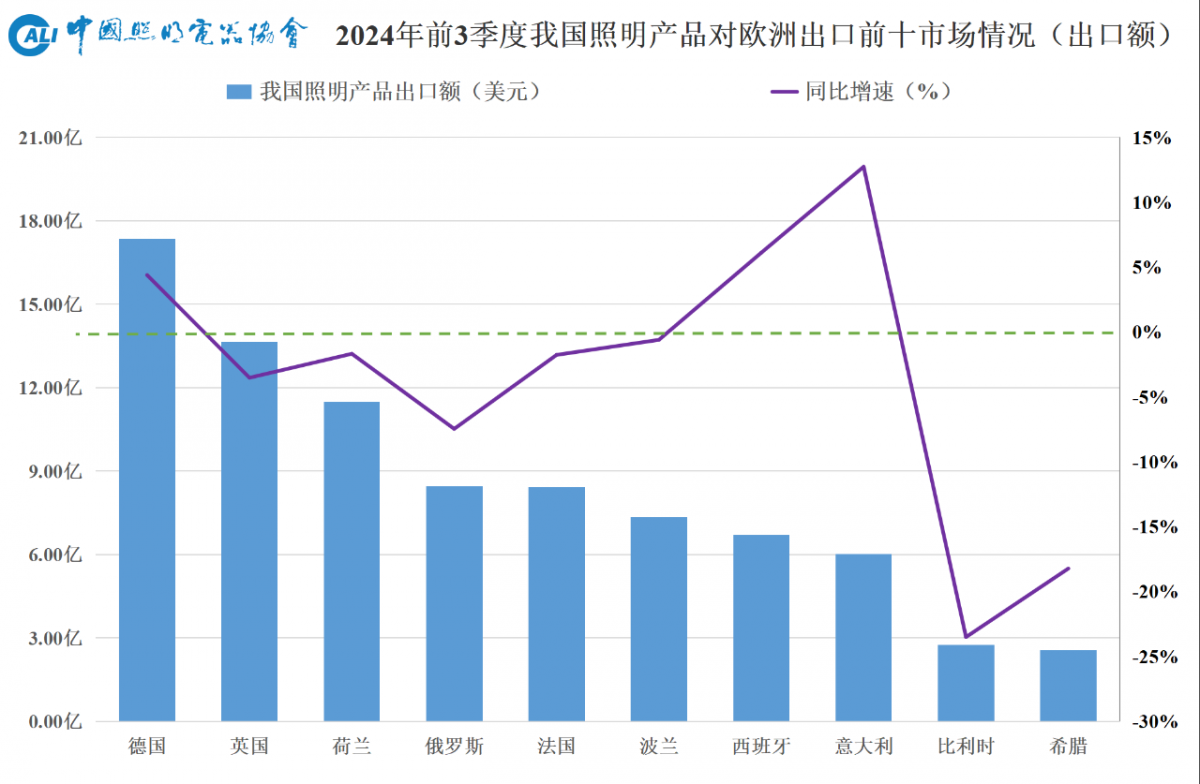

(二)欧洲市场

1-9月,出口到欧洲市场的我国照明产品金额约101亿美元,占我国照明出口额25%,与去年同期基本一致。其中,电光源相关产品出口额约10亿美金,同比下降15%;灯具相关产品出口额约82亿美金,同比增长2%。排名前十的欧洲国家分别是德国、英国、荷兰、俄罗斯、法国、波兰、西班牙、意大利、比利时和希腊,出口额约占欧洲市场84%,同比下降1%。

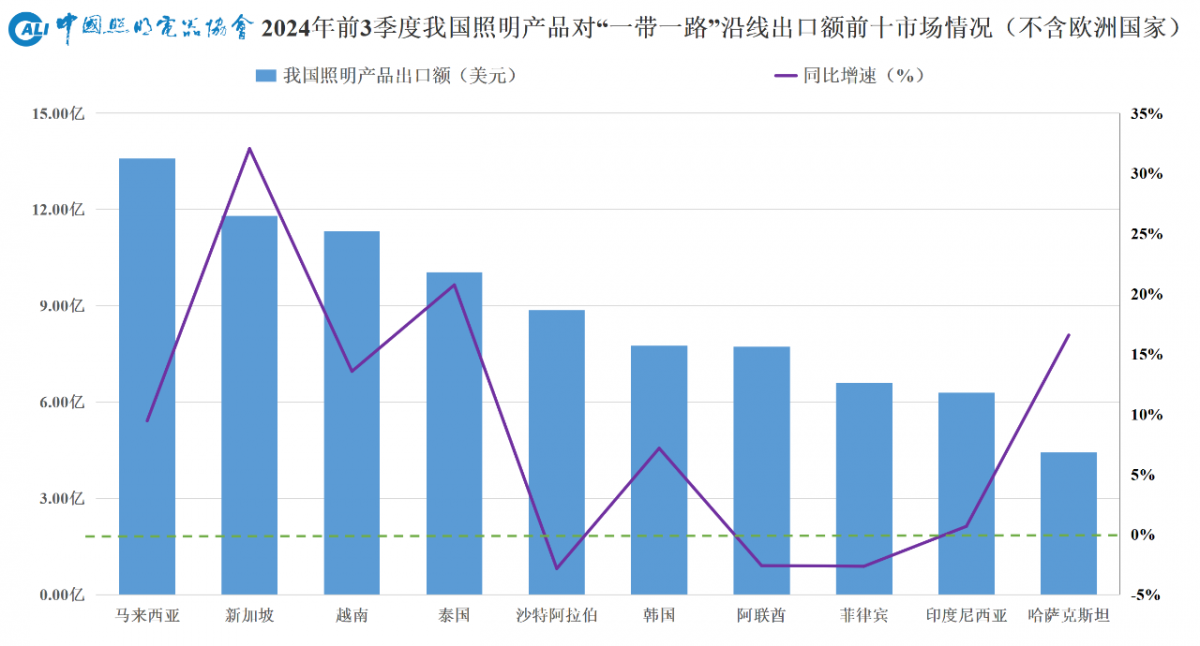

(三)“一带一路”沿线市场

前3季度,出口到“一带一路”沿线市场的我国照明产品金额约180亿美元,同比增长1.5%,占我国照明产品出口总额44%,较2023年同期提升1个百分点。其中,电光源相关产品出口额约22亿美金,同比下降9%;灯具相关产品出口额约135亿美金,同比增长3%。排名前十的“一带一路”沿线市场(不含欧洲国家)分别是马来西亚、新加坡、越南、泰国、沙特阿拉伯、韩国、阿联酋、菲律宾、印度尼西亚和哈萨克斯坦,出口额88亿美元,同比增长9%;约占“一带一路”沿线市场49%,较去年同期增长4个百分点。

负7% 和 正3%

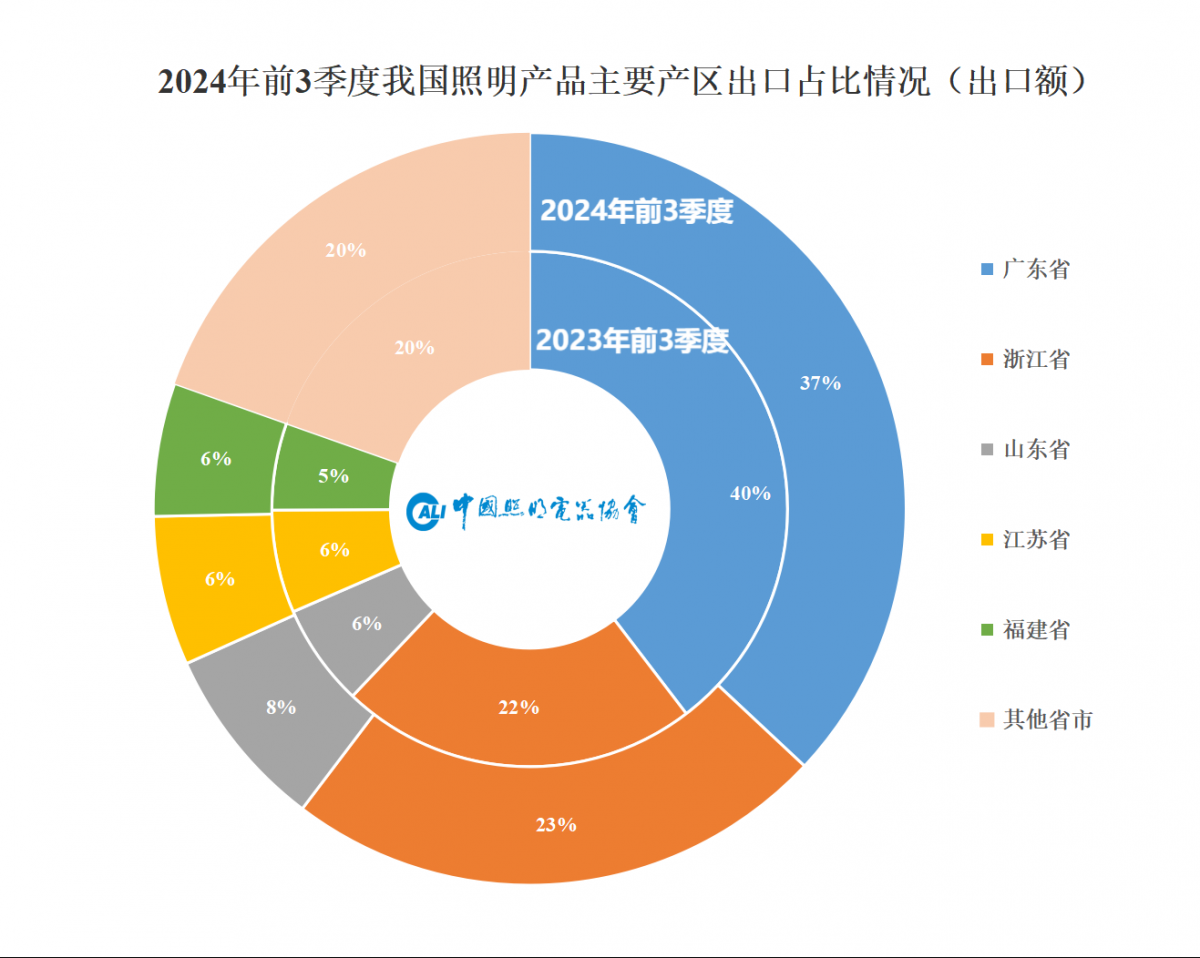

从各产区来看,前3季度,广东和浙江照明出口分居出口前一二位。其中,广东出口152亿美元,同比下降7%,约占我国照明产品出口额37%,与2023年同期相比下降3个百分点。浙江出口96亿美元,同比增长3%,约占我国照明产品出口额23%,较去年同期相比提升1个百分点。山东、新疆等省市照明行业外贸出口有所增长。其中,山东出口额33亿美元,同比增长23%,占出口总额8%,较2023年同期上涨2个百分点。新疆出口额约15亿美元,同比增长84%,占出口总额4%,对比2023年上涨2个百分点。

主要照明产品出口情况